容节选自《2025上市公司应收账款报告》(“现代财税治理报告”系列之一),报告主编吴君凤、邱煜;成员为郑晓莹、王一晗、战玉佳、薛雯丽。

1.上市公司总体应收账款分析

1.1应收账款总量分析

1.1.1应收账款总量分析

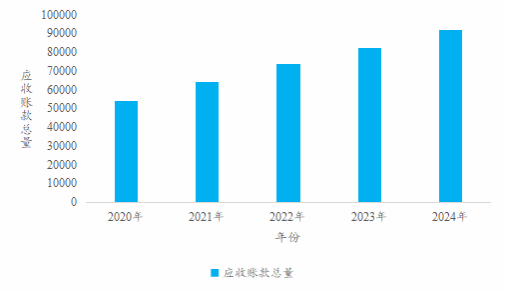

图1-1:2020-2024年应收账款总量情况(单位:亿元)

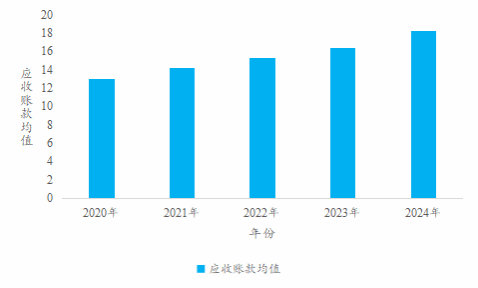

图1-2:2020-2024年上市公司应收账款均值情况(单位:亿元)

如图1-1所示,截止2024年12月末,上市公司除金融行业企业和被特殊处理公司以外,应收账款总量达到91882.9亿元,较2020年的54114.9亿元增长69.8%。伴随应收款项规模扩张,企业资金被占用周期或延长,对现金流管理形成持续挑战。同时,通过图1-2可以看出,2020-2024年上市公司应收账款均值整体逐年上升,由2020年的13.1亿元上升至2024年18.2亿元,增速达38.9%,平均每家上市公司应收账款增加超5亿元。

1.1.2应收账款增速分析

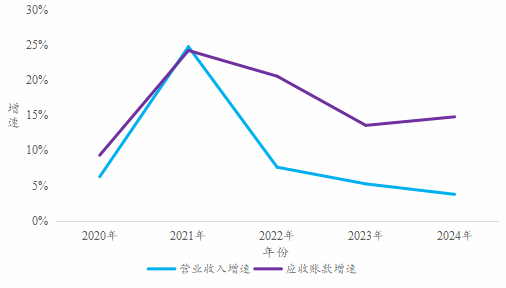

图1-3:2020-2024年营业总收入、应收账款增速对比

注释:营业总收入、应收账款增速在1%和99%分位按年份进行缩尾处理以排除极端值对结果的影响。

上市公司营业总收入与应收账款增速

图1-3展示了2020-2024年营业总收入、应收账款的年均增速。如图1-3所示,2020年至2021年,上市公司营业收入增速从6.3%大幅上升至24.7%,应收账款增速从9.3%升至24.2%。

2021年至2023年,应收账款增速和营业收入增速均下降:营业收入增速从24.7%连续回落至2022年的7.6%和2023年的5.2%;2023年至2024年,营业收入增速持续下降至3.8%,但应收账款增速上升至14.8%,并且应收账款增速始终高于营业收入增速。

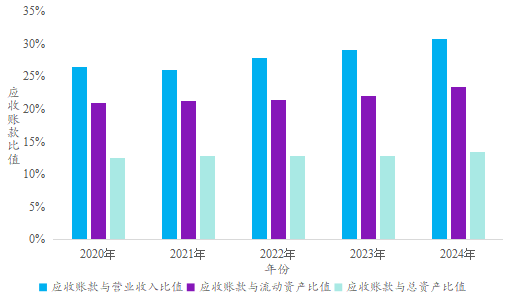

图1-4:2020-2024年应收账款与营业收入、流动资产、总资产比值

应收账款比值分析

图1-4展示了2020-2024年上市公司应收账款与营业收入、流动资产、总资产的平均比值。如图1-4所示,2020-2024年,上市公司应收款项与营业收入、流动资产和总资产的平均比值均呈上升趋势:应收账款与营业收入的比值从26.5%增至30.8%,应收账款与流动资产的比值从21.0%上升至23.4%,应收账款与总资产的比值从12.5%增至13.4%。

1.3应收账款周转分析

1.3.1应收账款周转情况

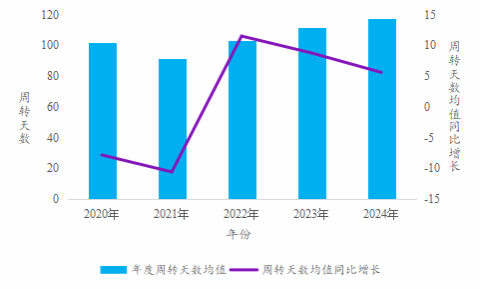

图1-5:2020-2024年企业应收账款周转天数分析(单位:天)

图1-5展示了2020-2024年企业应收账款周转天数的年度均值和同比增长天数。如图1-5所示,上市公司平均应收账款回款周期从2020年的102.1天增至2024年的117.4天,4年拉长15.3天,2024年增长趋势未缓解,创历史最长回款周期记录。

1.3.2应收账款周转率与存货周转率、毛利率的对比分析

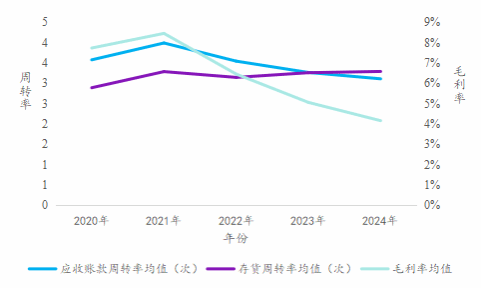

图1-6:2020-2024年应收账款周转率与存货周转率、毛利率的对比分析

注释:存货周转率、毛利率在1%和99%分位按年份进行缩尾处理以排除极端值对结果的影响。

图1-6展示了2020-2024年应收账款周转率与存货周转率、毛利率的年度均值。如图1-6所示,2020-2024年,平均应收账款周转率从3.6次下降至3.1次,上市企业的平均毛利率从7.7%下降至4.2%,平均存货周转率则从2.9次上升至3.3次。存货周转率上升,应收账款周转率和毛利率均有所下滑。

1.4坏账准备计提分析

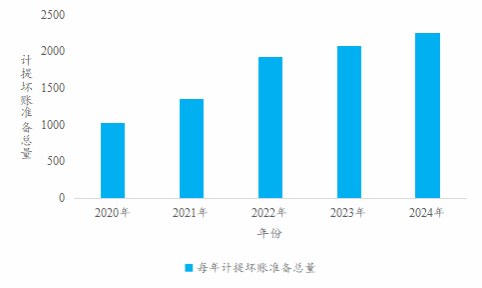

图1-7:2020-2024年坏账准备计提分析(单位:亿元)

如图1-7所示,2020-2024年,上市企业每年计提坏账准备额逐年增长,由2020年的1034.0亿元增至2024年的2261.1亿元。